Table of Contents

3/9 Silvergate 銀行宣布倒閉

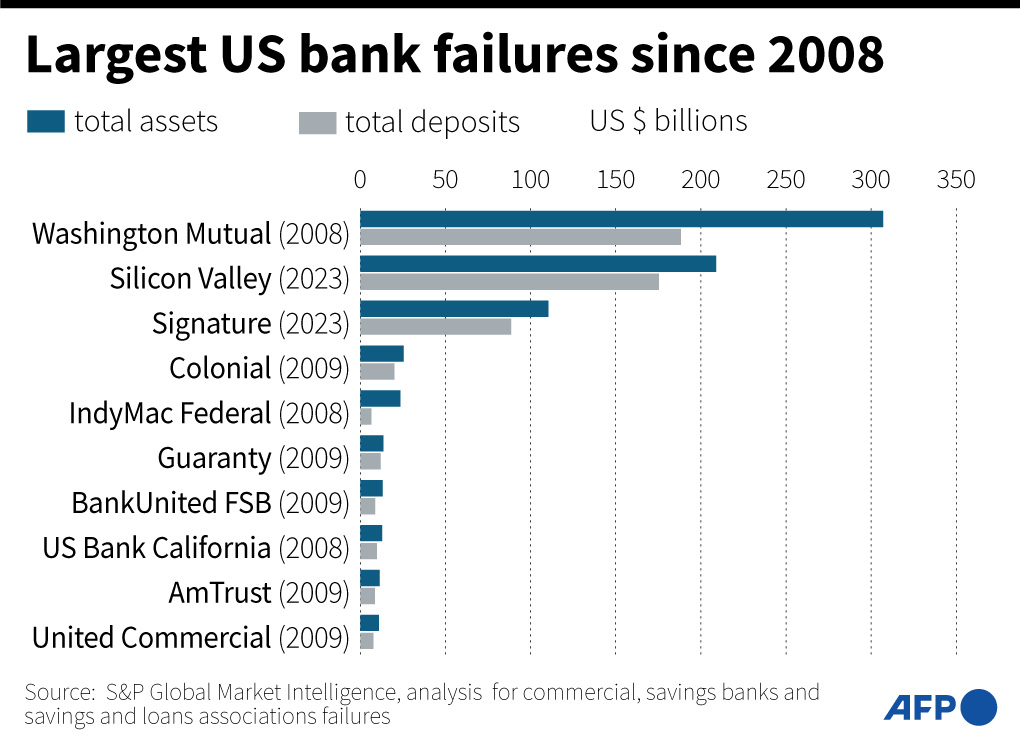

3/10 Silicon Valley Bank SVB 矽谷銀行(全美第16大銀行)宣布倒閉,美國監管機構關閉矽谷銀行,並由美國聯邦存款保險公司接管了銀行存款,成為美國金融史上僅次於華盛頓互惠銀行的第二大銀行倒閉事件

3/20 Signature Bank (全美第20大銀行)宣布倒閉

這也讓美國中小銀行的股票,下跌了 20% – 80% 不等,超過20家銀行停牌,這所有事情都只發生在短短的10天之內。但「矽谷銀行」真的是2023年版本的「雷曼兄弟」事件嗎?要探討這個問題前,我們必須先理解「矽谷銀行」為什麼會倒閉,不用擔心太難看不懂,接下來的故事與銀行運作機制,相信你一定能理解是怎麼回事

為什麼大家很緊張?

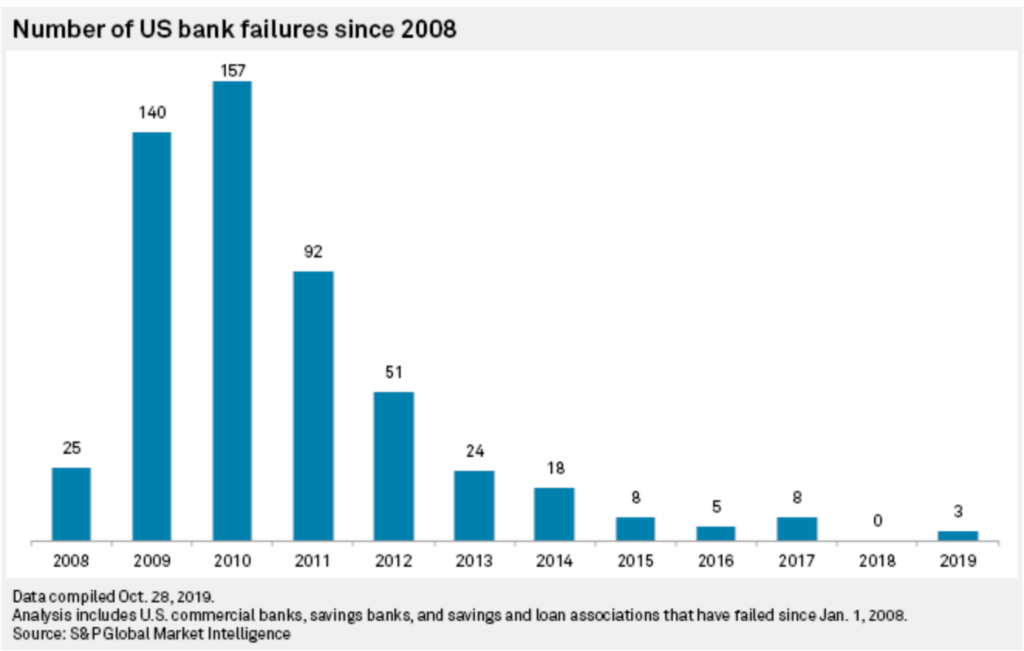

在美國,其實有上千家的銀行,而每年倒閉的數量其實也有,那為什麼這次矽谷銀行倒閉時,新聞媒體會大肆報導呢?因為矽谷銀行他的體量可是很龐大的,且這些事情只發生在短短的10天內啊!

2010年倒閉了157家銀行,總資產約950億美金,卻沒有Signature 一家銀行多;2019年倒閉的銀行是3家,總資產約1700億美金,也沒有一家矽谷銀行的資慘多。上一次體量這麼大的銀行倒閉事件是在2008年經融海嘯時,所以這就是為什麼矽谷銀行宣布倒閉時,大家反應會這麼地強烈。

可以看看上面他們的資產比較,2008年的金融海嘯是因為華盛頓互惠銀行 Washington Mutual Bank ,而光是一個 Silicon Valley Bank 就快要和先前的華盛頓互惠銀行的體量差不多了,你說大家會不會緊張?

矽谷銀行的歷史

矽谷銀行(英語:Silicon Valley Bank,簡稱:SVB)1983年就成立,1988年在納斯達克上掛牌上市。矽谷銀行是美國大銀行之一,是矽谷本地存款最多的銀行。

1982年成立於美國加州聖何塞,1988年在納斯達克掛牌上市,1990年在美國東海岸開設分支機構,1990年中期給思科系統提供風險投資。1995年將總部搬遷至加利福尼亞州聖克拉拉,2000年在佛羅里達州開設分支機構,2004年在印度班加羅爾和英國倫敦開設海外分支機構,2005年進入中國北京和以色列。

2012年8月,和上海浦東發展銀行在上海各按50%比例出資成立第一家中美合資銀行——浦發矽谷銀行。2015年7月獲中國銀行保險監督管理委員會批覆,啟動人民幣業務

矽谷銀行的業務

矽谷銀行專注於向科技公司提供貸款,為投資科技和生物技術的風險投資、基於收入的融資和私募股權公司提供多種服務,並在其國內市場為高淨值個人提供私人銀行服務。除了吸收存款和發放貸款外,該銀行還經營風險投資和私募股權部門,這些部門有時會投資於公司的客戶

說到矽谷,你第一時間想到的絕對都是新創公司,所以許多銀行對於新創公司要借貸款這件事情來說,都認為風險太大,不願意借款給他們,然而,矽谷銀行就抓住了這個事情,來做這塊業務;但相對他就不做我們這些散戶,平民老百姓的業務。

所以矽谷銀行的客戶都是來自於在矽谷的創業公司,而業務上就是創投的存貸款。

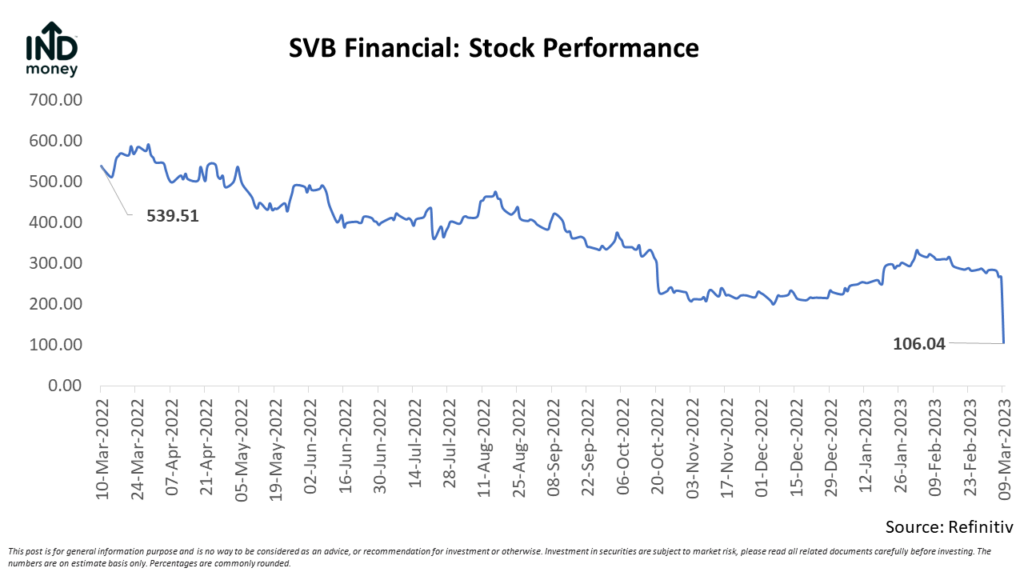

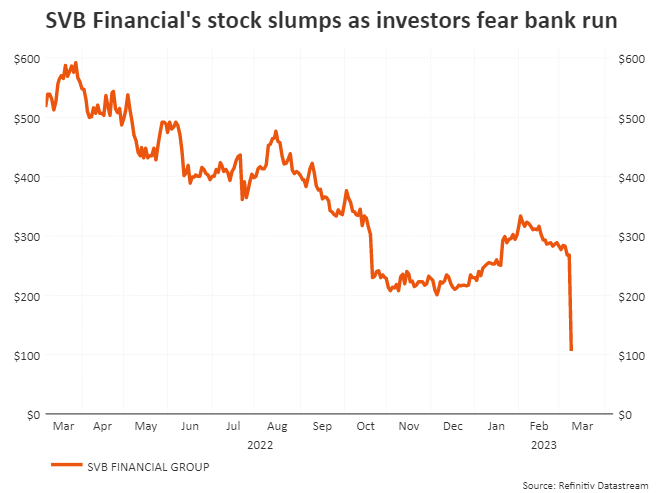

根據他的股價可以看見,他的市值翻了700多倍。

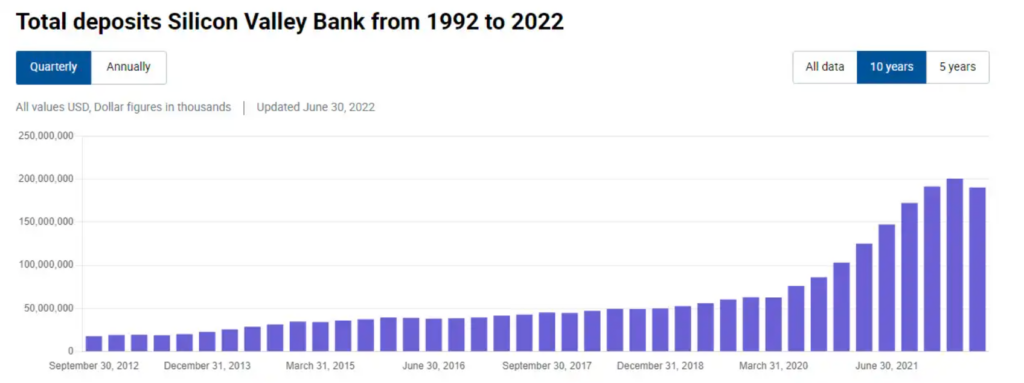

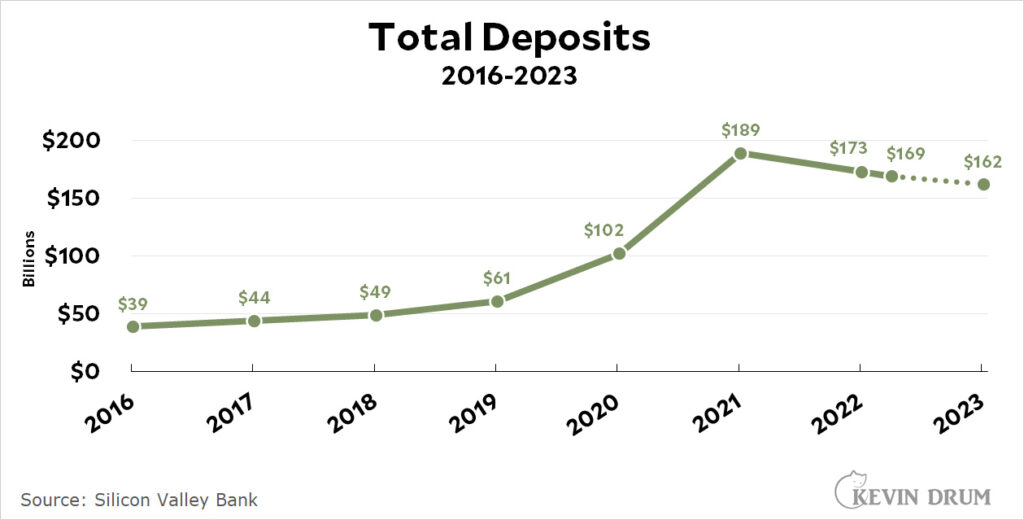

2020年疫情來襲,所以美聯儲大降息、印前,來刺激經濟,所以整個市場被美元給撐起來了,而這些錢當然就容易去那些高風險、高收益的地方做投資,也就是矽谷那些創投公司,所以矽谷創投公司他們就擁有了一堆錢,而他們就把這些錢放進矽谷銀行裡了。

根據上圖,你可以看見在 2020-2021年 矽谷銀行的存款量就從760多億美金,一路多到1900多億美元。

矽谷銀行錯誤的決策

銀行賺錢只有兩種方法:放貸、投資。

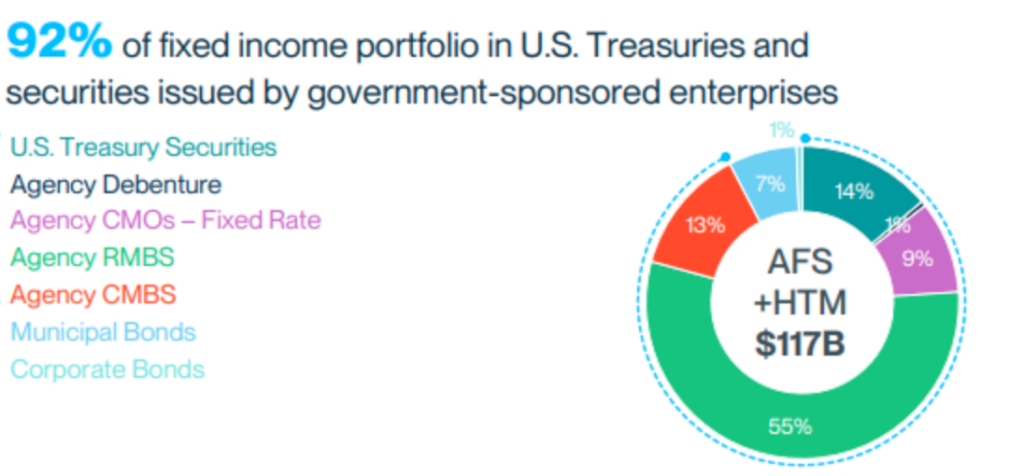

美國監管機構對於銀行投資這件事情非常嚴格( e.g. 儲戶的錢不可以拿去抄股票等等),只能把大部分的錢投去流動資產Liquid Asset上(流動性高,幾乎沒有什麼違約風險的資產上),主要就是國債、特別優質的公司債,以免發生擠兌

1. 購買長期債券

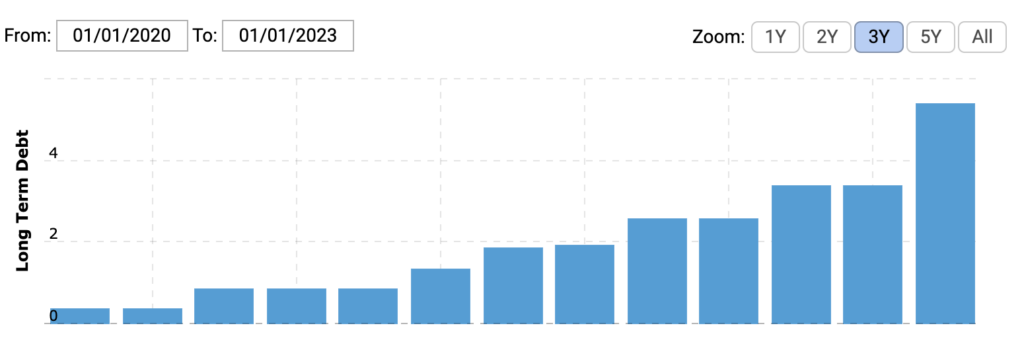

2020-2021年間,因為硅谷銀行的存款一下子多太多,也沒辦法一時之間把這些錢都借貸出去賺錢,此外,矽谷銀行貼出去的利息也就變多了,他們也就虧錢了,就得想辦法賺錢,最後就買了一堆長期的固定收益類債券(Long term Fixed Income Securities),也就是長期國債

注意:一般情況下,長期債的收益率,比短期債較高

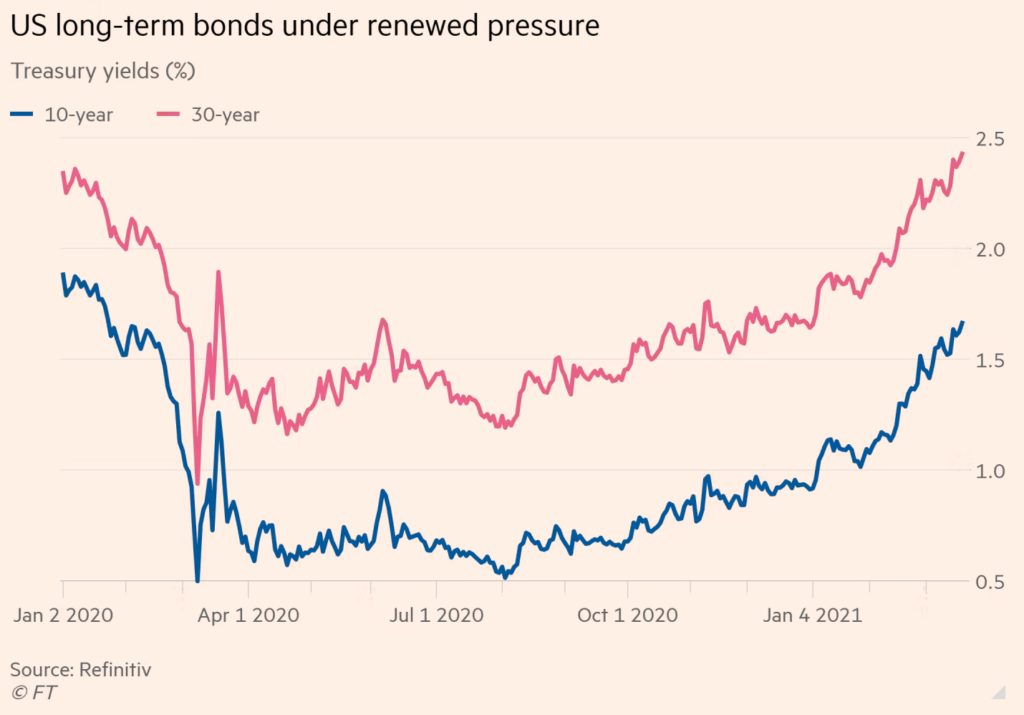

因為2020的降息,導致利率真的超低,根據上面的圖,可以發現10年期的債券利率約0.5,30年期的債券利率約1.49,雖然利率不高,30 年期的債券總比趨近於0的10年期的債券來得高。矽谷銀行為了追求更高的利率,最終購入了大量的長期債券,而換來的也是巨大的風險。

注意:債券期限越長,風險也就越大

長期債券的利率風險 Interest Rate Risk是 Duration 。以一個30年債券來說,利率變動1%,價格就會跌 10% – 20%

注意:債券的價格和利率是負相關。尤其是越長天期的債券受影響的幅度越大

2022 年美聯儲為了控制通貨膨脹,所以就持續升息,然而升息時,債券的價格也就開始下跌。可想而知,矽谷銀行因為大量購入長期債券的關係,也就開始大虧錢。

2. 購買MBS、CMBS

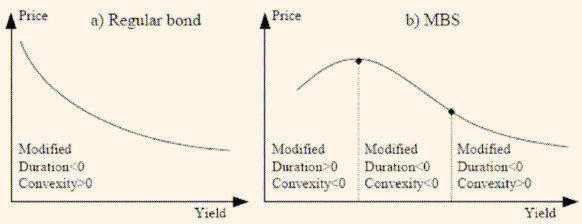

Mortgate-Backed Security (MBS) 住房抵押貸款證券,他的風險會隨著利率的增加而增加,也就是說美聯儲越加習,他的Duration 久期就越長,所以風險就越大,矽谷銀行就虧越多

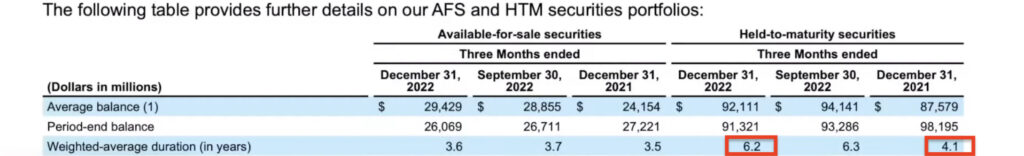

矽谷銀行從原先2021年是4.1年,一年之後就變成了 6.2年。風險一下就漲了50%

所以矽谷銀行他的投資組合就隨著美聯儲的加息,風險也就越來越大,虧的也越來越多

MBS Mortgate-Backed Security 住房抵押貸款證券

由許多住房抵押貸款或其他類型的抵押貸款組成的投資商品,由中介機構發行和保證,MBS的投資人可以獲得來自貸款戶還款的利息和本金收入。

簡單說就是一種特別的債券,就像是一張很多人簽名的支票。這些人都是買房子的人,他們向銀行借錢,然後每個月還一點錢和利息,銀行把這些貸款打包成一個MBS,然後賣給投資人,就像把支票轉給別人。投資人買了MBS之後,就可以每個月收到那些買房子的人還的錢和利息。

MBS 的負凸性(Negative Convexity)

由於利率上升的時候,居民都願意慢慢換貸款而不會提前還貸款,因此 MBS 的久期會拉長,這導致 SVB 持有的大量 HTM 的 MBS 的久期越來越長,越來越難以應對負債端持續的資金流出。所以去年末以來的 SVB 面臨這樣一種局面:資產端 MBS 有大量浮虧,一時半會到期不了,而現金儲量也不太充裕;負債端存款一直在流出,負債成本持續上升。

3. 裸沖,不止損

如果這些債券都能放到到期,照理說是不會造成實際的損失 (僅在過程中產生評價損失)。然而矽谷銀行認為先前的金融風暴都挺過來了,這次肯定也挺的過來,但他們忘記了,先前美聯儲可沒有像這次一樣「瘋狂加息」,所以在2022年,矽谷銀行最終因為一個投資決策的失誤,虧損了150億美元(過去30年矽谷銀行所賺的錢,是100億美元左右)。

為什麼大家一開始不知道矽谷銀行虧錢?

銀行對於債券類的投資,若想要持有到期,在投資分類裡會被記在持有到期證券(Held-To-Maturity Securities),這樣財務報表不用去計算,因為市值波動而造成的那些盈虧。到期的時候,他都會像那個票面價值收斂。所以市場就完全不知道矽谷銀行到底虧損了多少錢。

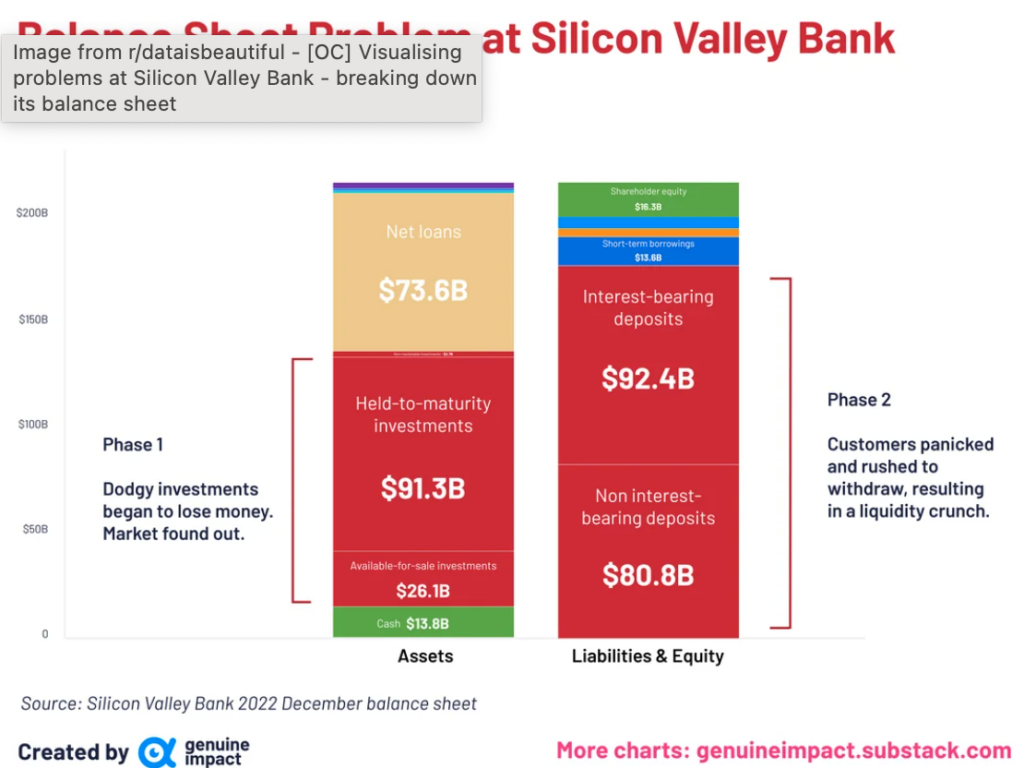

根據上圖,你就可以看到,矽谷銀行約3/4的資產都在 Held-To-Maturity裡,所以市場沒有注意到他

矽谷銀行雖虧損了150億美元,但還不到他總儲蓄的10%,而買的也都是債券,虧損也是暫時的,如果儲戶持續往裡面儲錢,其實是有機會不會到倒閉的狀況的。

漏洞開始出現

2022 年流動性縮緊

美聯儲為了控制通貨膨脹,不斷地加息冷卻市場,這也導致了投資減少,那美國科技企業上市的數量也變少了,估值也大打扣,已經上市的那些公司,日子也越來越難過了,Google、Meta、Twitter都在到處裁員,過去幾個月,美國最大的四間科技公司,一共裁員了5.1萬人。裁員、保持研究、維持經營都得要花錢,就不得不從矽谷銀行貸款了,還需要從矽谷銀行抽走大量現金來自保。

初創公司就更不用說了,融資開始迅速下降,所以也得持續從矽谷銀行裡提前出來使用。

對矽谷銀行來說,就遇上了最害怕的情況,自己投資的項目正在虧錢,客戶大量流失自身難保,而且這些客戶還催促你把錢拿出來,一開始矽谷銀行面對這個情況時,不想將手中盈虧的債券給賣出,否則盈虧就會變實虧了,所以他們就向美國聯邦住房貸款銀行Federal Home Loan Banks 借了約300億美元來補這個大洞,這這樣熬過了2022年。

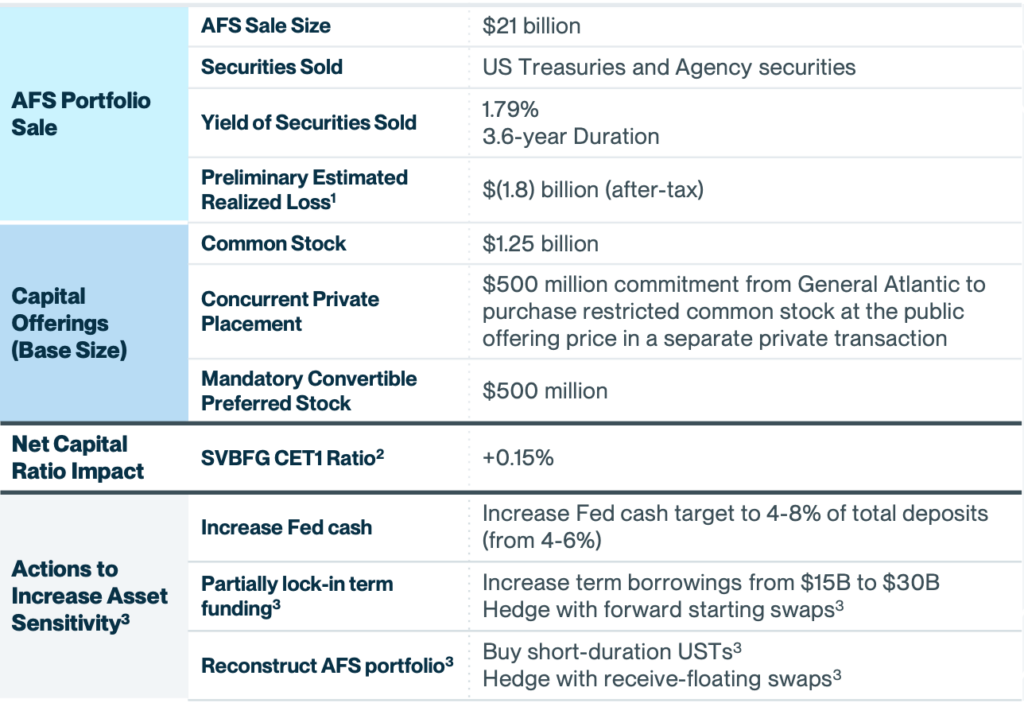

3/8 宣布賣掉長期債券

矽谷銀行在 3/8 宣布要賣掉210億美元的債券,虧損18億美元。且宣布發行新股和優先股,來融資22.5億美元。這個宣布其實就是告訴市場,矽谷銀行正在面臨虧錢這件事,大家撤資中,所以我只好變賣資產了,且還需要做融資!市場看到這件事情,當然是立刻慌了起來!

3/8 矽谷銀行宣布這件事後

3/9 矽谷銀行的股價瞬間暴跌超過60%,接下來股票就遭到停牌了,融資想當然也不可能發生了。這時候矽谷圈裡也都在傳說矽谷銀行的事情,當天就有420億美金(約矽谷銀行1/4的存款)試圖從矽谷銀行裡提領出來,也就是「典型的銀行擠兌」。

3/10 就宣布倒閉,被政府部門 FDIC 接管。

Silvergate Bank 倒閉

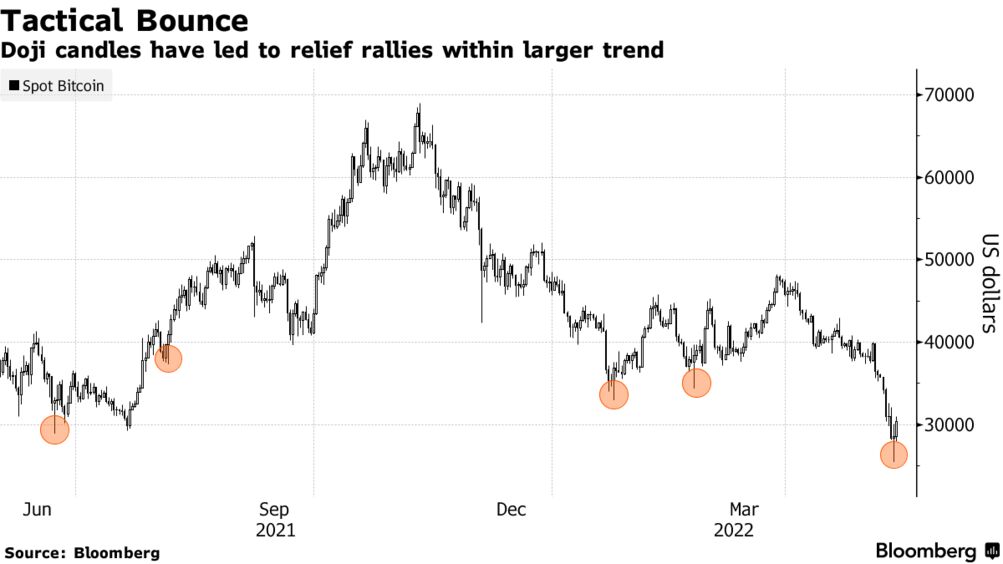

Silvergate Bank 主要的客戶是加密貨幣的公司、交易所等等。2022年加密貨幣市場很慘淡,FTX又倒閉,所以每個人都開始從交易所裡提錢,且也從這些公司撤資,而這些公司當然也就從 Silvergate Bank 裡撤資

而和矽谷銀行很類似,他也就宣布變賣他的資產,像是債券等等,虧了10億美金,公布讓市場知道,也就發生了和矽谷銀行一樣的狀況,倒閉

USDC 脫鉤

USDC是一種完全保留支持的穩定幣,這意味著每一枚美元硬幣都有實際現金和短期美國國債支持。這因為矽谷銀行倒閉的關係,讓USDC 這個穩定幣在3/10一度與美元脫鉤,其原因是 400 億美元的 USDC 儲備中約有 33 億美元存放在現已倒閉的矽谷銀行。這家美國第 16 大銀行於 3 月 10 日倒閉,成為美國歷史上最大的銀行倒閉事件之一。鑑於USDC的附帶影響,其他穩定幣紛紛效仿美元脫鉤。

MakerDAO:一種基於以太坊區塊鏈的協議,發行 DAI,這是一種算法穩定幣,旨在與美元保持精確的 1:1 比率。然而,DAI 也因矽谷銀行倒閉而脫離錨定,這主要是由於 USDC 脫鉤的傳染效應。超過 50% 的支持 DAI 的儲備在 USDC 中持有。

Tether 發行 USDT,每個 USDT 代幣以 1:1 的比例等同於相應的法定貨幣,並由 Tether 的儲備完全支持。然而,USDT在2018年也經歷了脫鉤,引發了對穩定幣整體穩定機制的擔憂

Signature Bank 倒閉

Signature Bank 是有很多加密貨幣的客戶,也因為 3/10 USDC 於美元一度脫鉤的關係,在3/10發生了嚴重的擠兌,大約有200億(存款的20%)一天之內被撤出,讓這個美國排名20的銀行,在3/12宣布倒閉,被政府 FDIC接管

解決市場恐慌

一般儲戶在不知道的情況下遇到銀行倒閉,就可能面臨巨額損失。而政府這時候就希望可以阻止著這場信用危機,不想讓市場恐慌;同時,不想給銀行一個錯誤訊息:你們虧損,有政府在背後當靠山。

3/12 FDIC 政府宣布:3/13 矽谷銀行所有儲戶的錢,可以全額支取存款;但是銀行股東的錢不給。

就設立了 Silicon Valley Bridge Bank ,保證這些儲戶可以把錢提出來

也就是政府先墊錢支付給儲戶,再變賣銀行資產,因為銀行資產流動性也比較好,比較優質,不像房子,變賣起來會很難。

3/13 拜登也公布說:大家的存款都很安全,政府會盡一切努力保住大家的存款,還不會花納稅人的錢。來穩住市場的情緒。

總結

1. 風險控制

由上圖可見,矽谷銀行的資產配置,他的RMBS、CMBS、債券的比例是超過50%,是美國所有銀行最高的。而第二名持有最多的則是倒閉的 Silvergate Bank

低利率的時候,風險是不大的。但是在2022年,美聯儲瘋狂加息後,狀況就完全相反了。這時候你還不對沖,不止損,希望市場自己緩過來的想法,簡直是天方夜譚。

通常在每個投行、銀行,甚至是每間公司裡,都會有個風險控管理者(CRO)來做管理,但是矽谷銀行前首席風險控管者(CRO)Laura Izurieta 在2022 年4月的時候辭職,而矽谷銀行到他倒閉前都沒有 CRO 來控制他的風險管理。

2. 美聯儲加息

2022 年美聯儲為了控制通貨膨脹,所以就持續升息,然而升息時,債券的價格也就開始下跌。可想而知,矽谷銀行因為大量購入長期債券的關係,也就開始大虧錢。

3. 客戶群過於集中

矽谷銀行的客戶基本上都是矽谷的創投,但這只能算是一個小原因,畢竟也是因為這個原因,讓矽谷銀行在30年內,迅速成為美國第16大的銀行!但卻也是因為這個原因發生了羊群效應:起到了推波助瀾的作用。讓他業內的消息瞬間傳遍,導致被擠兌。

Silvergate Bank的客戶群,也是過於集中於加密貨幣圈

會發生像2008年的金融海嘯嗎?

有機會,但機率不高

如果說「矽谷銀行」倒閉的本質是「流動性風險」,那「雷曼兄弟」倒閉的原因則在於「不良資產超出負荷」,也就是它持有大量與次級房貸相關的債券和衍生性金融商品。這些資產在房地產市場崩潰後,價值巨幅下跌,雷曼兄弟因此面臨巨額虧損和嚴重的資金短缺,同時其他金融機構也對雷曼兄弟的信用失去信心,拒絕向其提供貸款或延長期限,導致其無法繼續維持業務運作,最終只在2008年9月15日宣佈破產。

雷曼兄弟的破產,其影響不僅侷限於該公司本身,還波及整個金融市場和實體經濟。因為雷曼兄弟與其他金融機構有著密切的業務往來和債權關係,它的倒閉使得其他銀行、基金、保險公司等也都面臨巨額虧損,而連鎖效應一方面削弱所有金融機構的資本和信用,同時也影響消費者和企業的信心與需求,使得全球經濟陷入衰退。

相較於「雷曼兄弟」與其他金融機構的層層關係、連鎖效應與不良資產因素,「矽谷銀行」會倒閉主要仍在於公司自身債券投資部位過多,且對金融市場的變化不夠敏感,才導致不可挽回的結果。

但因聯準會仍持續升息,去壓制通貨膨脹,或許「矽谷銀行」只是2023年連環槍響的其中一聲,因為整個金融市場仍在面臨緊縮,如果這只是單一事件,那風險可控,無須過於擔心,但若類似事件不斷出現,市場的信心勢必受到衝擊,就像繃緊的弦,如果又出現另一個市場不預期的危機,可能就會出現崩盤,不過「邏輯投資」認為這會是布局的好時機,因為恐慌往往是「價值投資」者最好的朋友,就讓我們持續觀察、冷靜以對吧!