Table of Contents

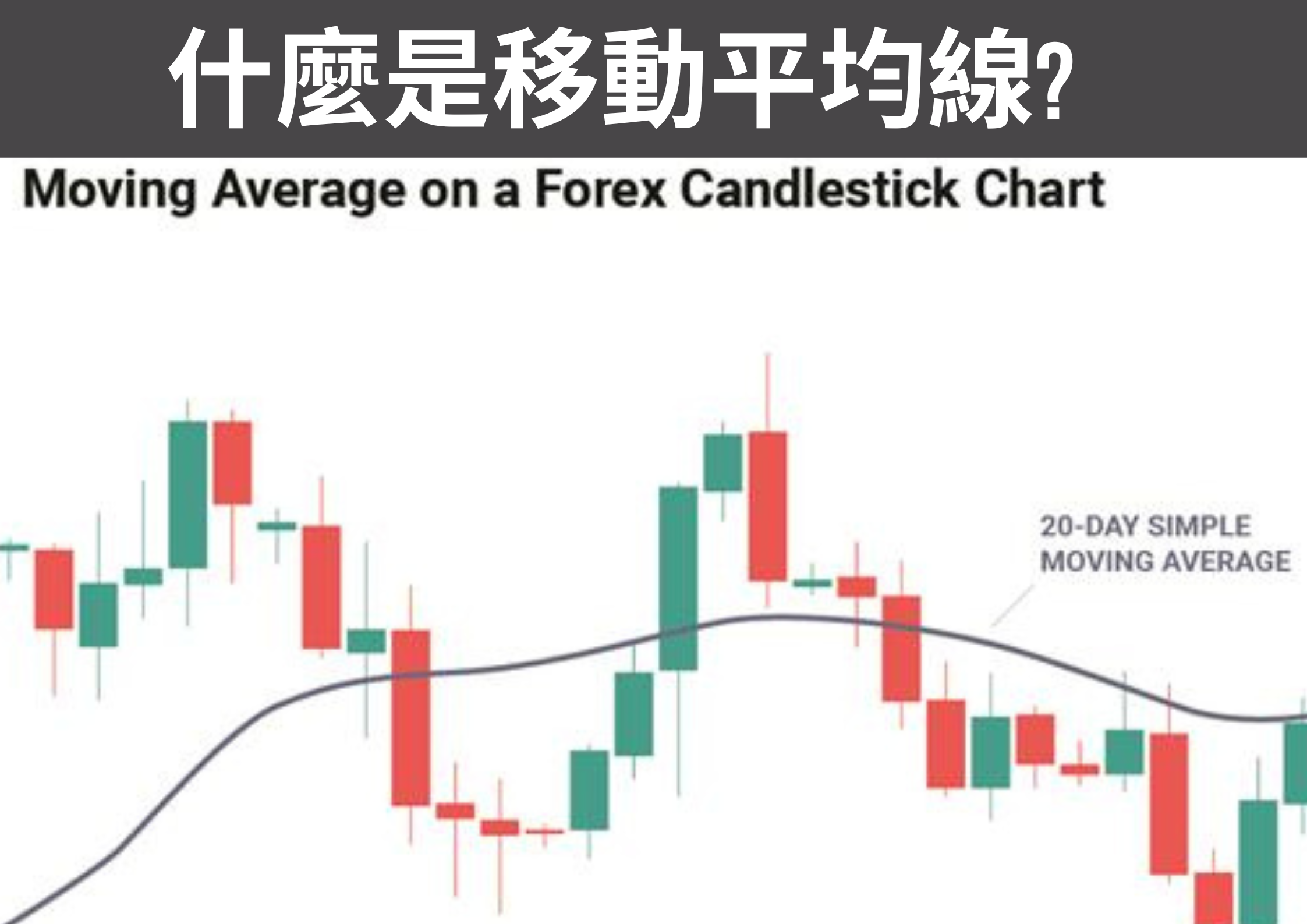

移動平均線Moving Average

均線開始廣泛應用起源於葛蘭碧(Joseph E.Granville)在1960年間所著之《Granville’s New Strategy of Daily Stock Market Timing for Maximum Profit》一書,書中將移動平均之概念應用在股票市場之中,同一書中也提出著名的「葛蘭碧八大法則」,以均線與價格的關係作為買賣之訊號

移動平均線 又稱為 均線 ( Moving Average , 簡稱 MA),代表過去一段時間裡的平均成交價格,在金融市場主要用途是:協助投資人用來判斷市場趨勢方向,並且做出適當的交易決策。

所謂移動平均線代表的是一種算術平均線,把一段時間周期內的價格相加,除以週期頻率。

均線怎麼畫出來的?

移動平均線的公式為:N日移動平均線=N日收盤價之和/N 。

也就是移動平均線=將N天的收盤價加總後再除以N,即得到第N天的算術平均線數值。

N天:只計算交易日(有開盤的日子、沒開盤不算),時間單位有時候不用日資料,也會使用周資料、小時、分鐘為時間切分單位,這些也都能夠畫出均線。

所謂移動平均,邏輯建立在於算數平均數,如1到10,十個數字的平均數是5.5;而移動則意味著這十個數字的變動。假如第一組是1到10,第二組變動成2到11,第三組又變為3到12,那麼,這三組平均數各不相同。而這些不同的平均數的集合,就稱為移動平均數。

| 1/3 | 1/4 | 1/5 | 1/6 | 1/7 |

| 10 元 | 12元 | 14 元 | 18 元 | 21元 |

假設 10元、12元、14元、18元、21元,是代表近5天的收盤價,這5個數值平均是15元,就是這5天的平均收盤價格。

| 1/4 | 1/5 | 1/6 | 1/7 | 1/8 |

| 12 元 | 14 元 | 18 元 | 21 元 | 20元 |

而今天新產生的收盤價為20元時,我們就把最早出現的10元拿掉,數列會變成12元、14元、18元、21元、20元,平均是17元,就是近5天最新的平均收盤價格。而把這些平均值所連接的線,就是移動平均線,以上例而言,就是5日均線,一般以MA5表示。

均線常用的數值有哪些?

市場常用日、月、季及年均線

- 5日均線(5MA):代表短線行情,我們常聽到「沿著5日均線攻擊」這類說法,意指短線行情非常強勢。

- 20日均線(20MA):又稱「月線」,一個月大概有20個交易日,因此20MA又稱月線,月線是一個中、小波段的指引,也是一個多空分界(支撐與壓力),例如:回測月線理應獲得支撐,一旦跌破就代表一個漲勢結束,開始翻空。

- 60日均線(60MA):又稱「季線」,也就是月線用法的延伸,季線是一個中、長波段的指引,許多人常用季線來做中長線選股或判斷強弱勢股。

- 240日均線(240MA):年線,同月、季線,是對行情更為長期的衡量。

- 200日均線(200MA):國外習慣用200MA來看長期趨勢,如目前價格在200MA之上就表示行情相對屬於漲勢,跌破200MA就是長線轉弱的指標。

可以根據你自己的交易策略做使用

如何使用移動平均線?

交易者使用移動平均線有 3 種方式:

- 判斷趨勢方向

- 均線乖離

- 確定支撐位和阻力位

- 黃金交叉、死亡交叉(利用多個移動平均線來了解長期和短期市場趨勢)

判斷趨勢方向

判斷趨勢方向:

當價格趨於走高時,移動平均線也會通過走高來進行調整,以反映價格的上漲。這可以解釋為一個看漲信號,交易者可能更喜歡買入機會。

如果價格一直低於移動平均線指標,則情況恰恰相反,此時交易者會因為市場發出下跌趨勢信號而更喜歡賣出機會。

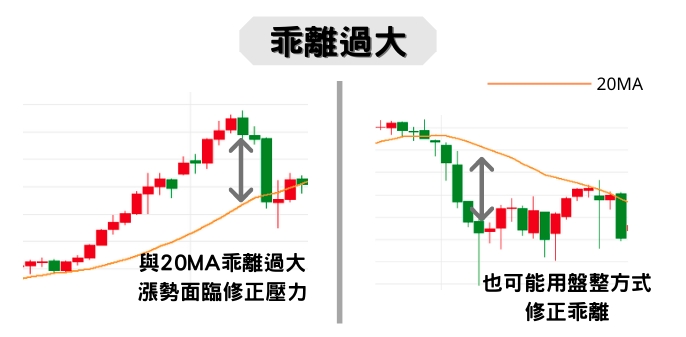

均線乖離

乖離率公式:(目前價格-n日移動平均價格)/n日移動平均價格x100%=n日乖離率

正乖離=收盤價-均線 (收盤價在均線之上)

或 正乖離 = 目前價格 > 移動平均價格

正乖離越大,越可能回檔修正

負乖離=均線-收盤價 (收盤價在均線之下)

或 負乖離 = 目前價格 < 移動平均價格

負乖離越大,越可能跌深反彈

當行情走勢太過凶猛,短線會大幅偏離均線,形成所謂的「乖離」,技術指標BIAS就是在衡量均線乖離幅度,也就是收盤價與均線的差值。

乖離就像拉開橡皮筋,拉太開就會彈回來,恢復常態,也就是所謂的「乖離修正」。至於怎樣才算乖離過大,一般可以統計過去一段時間的乖離數字(正乖離與負乖離要分開統計)的標準差,用大於N倍標準差的方式來定要乖離偏離常態。不過乖離修正這件事往往是事後觀點,行情不時有”厚尾”演出,因此根據乖離過大而逆勢進場必須更加嚴守停損。

注意:長期盤整或緩漲緩跌時,乖離率可能無法發揮作用

注意:乖離率過大之標準,依採用期間長短及商品性質之不同而有所差異

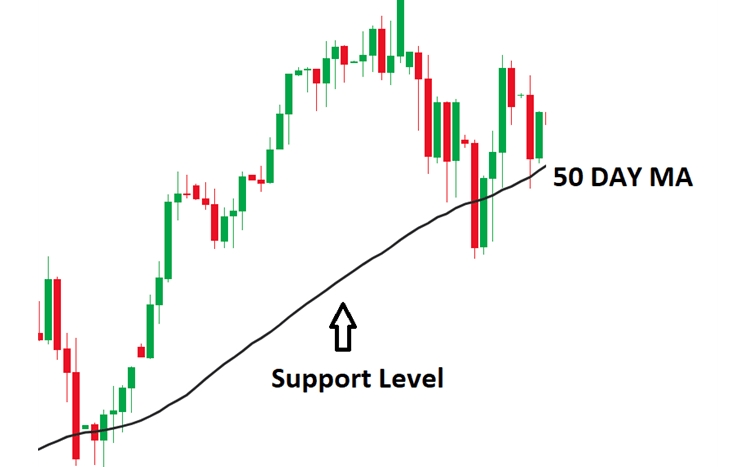

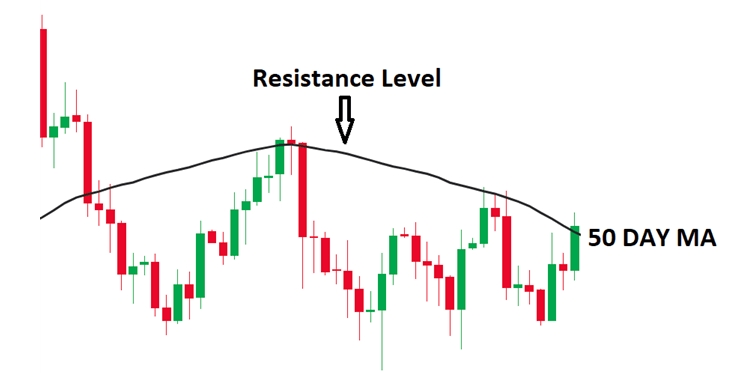

支撐位和阻力位的移動平均線

交易者下單後,移動平均線可用於確定支撐位和阻力位。又稱為 均線反壓與均線支撐

均線支撐:同理均線反壓,一般技術分析也認為當行情回跌到均線附近,會獲得支撐效果。

均線反壓:如開頭所講,均線同時也是反映多空雙方的成本,因此當行情由下反彈至均線附近,原本套牢的多方看到行情回到成本區,解套賣壓就會出來,反而壓抑行情漲勢。

此圖為做多的支撐位,50MA做為止損水平

此圖為做空的壓力位,50MA做為止損水平

利用多個移動平均線來了解長期和短期市場趨勢

交易者通常會在一張圖表上使用多個移動平均線指標。這使交易者可以同時評估市場的短期和長期趨勢。當價格高於或低於圖表上的這些標繪水平時,它可以解釋為特定貨幣對的強弱。這種使用多個指標的方法在趨勢市場中非常有用,類似於使用 MACD震盪指標。

在使用多條移動平均線時,許多交易者會查看兩條線何時交叉。當形成看漲形態時,這種現像被稱為「黃金交叉」;而當形態形成看跌形態時,則被稱為「死亡交叉」。

黃金交叉

在上升的趨勢行情中,以短線操作的移動平均線來看,當 20日均線從下方向上突破較長期的移動平均線如 60 日均線的交叉現象稱為黃金交叉,代表著短期的平均買進價格大於長期平均價格,因此判斷短期買盤較為強勁,視為看多的表現。

此時市場後市比較容易出現「多頭」的趨勢,進而帶動長期移動平均線向上發展,後市股價上漲機率較高,是許多投資人觀察的進場指標

死亡交叉

在下降的趨勢行情中,以短線操作的移動平均線來看,當 20日均線從上方向下跌破較長期的移動平均線如 60日均線的交叉現象稱為死亡交叉,代表著短期的平均買進價格小於長期平均價格,因此判斷短線上投資人認賠殺出的力道較為強勁,視為看空的表現。

此時市場後市容易出現「空頭」的趨勢,進而帶動長期移動平均線向下發展,後市下跌機率較高,是投資人停損出場或是反手做空的觀察指標。

均線如何判斷行情?

1.長多法則:季線在年線之上。

2.長空法則:季線在年線之下。

3.中多法則:月線在季線之上。

4.中空法則:月線在季線之下。

5.短多法則:週線在月線之上。

6.短空法則:週線在月線之下。

黃金交叉與死亡交叉的迷思?

有些投資人認為這麼簡單的策略,用交叉當作訊號的交易方式真的能賺錢嗎?甚至也有人說:「連掃地的阿婆都知道黃金交叉,這怎麼可能會賺錢!」。

其實,一套策略能持續到現在沒有被淘汰掉,就代表一定有人能賺錢!

移動平均線的用途是追蹤趨勢的變化

因此,趨勢類型的商品會比較適合使用黃金交叉與死亡交叉的策略。

以外匯來說:哪些算是趨勢類型的商品?

何謂趨勢類型的商品?

- 各國指數:道瓊工業指數、納斯達克指數、標普500指數…。

- 貴金屬:黃金、白銀…。

- 原物料:石油。

- 貨幣兌:英鎊兌系列、日幣兌系列…。

補充說明:黃金交叉與死亡交叉的交易方式,不只適用於均線,常見的指標像是KD指標、RSI指標、MACD指標皆可以使用交叉的策略。

注意:均線交叉只是一個市場可能改變的訊號,並非一定會發生,請投資人還是必須做好資金管理的配置。

什麼是均線扣抵值?

我們可以透過技術分析的均線扣抵值來預判未來,接下來的均線可能會開始下彎,或上彎。

如下表我們計算某商品的5MA,第D日的5MA值就是往回把D-4到D日的收盤價共5個加總再除於5,得到D日的5MA為10

接下來,我們再算D+1的5MA值,可從另一個角度來看算式,就是把新的D+1日收盤價取代最早的D-4日收盤價,其餘內容不變,因此我們就可以進一步根據D+1日與D-4日兩個收盤價大小關係來推導,D+1日的5MA與D日的5MA大小比較。

- 若D+1日收盤價 < D-4日收盤價 → D+1日的5MA會小於D日5MA,均線往下。

- 若D+1日收盤價 > D-4日收盤價 → D+1日的5MA會大於D日5MA,均線往上。

若今天是D日,我們還不知道明天(D+1)日的收盤價,但我們卻可以從D-4日這天的收盤價來預判D+1日的均線是往上或往下的機會相對高低,這個D-4日的收盤價就是所謂的「扣抵值」。

以上例來說明,D-4日收盤價11,明天(D+1)要漲破11才會讓均線下彎,要漲超過8%,其實並不容易,那麼技術分析的看法就會是,「目前還是扣抵高值,均線可望向下維持助下跌力道」。扣抵值的運用歸納如下:

- 多頭走勢,均線向上時:扣抵高值代表未來的價格要更高才能維持均線向上,難度較高,均線很可能彎頭向下,多方須提防回檔壓力。

- 空頭走勢,均線向下時:扣抵低值代表未來的價格要更低才能維持均線向下,難度較高,均線很可能彎頭向上,空方須留意跌深反彈。

總結

因均線為一段時間內的平均價格,所以市場上多數人會將均線看做股價的支撐或壓力。

但也有部分人認為均線定義為平均收盤價,並不能很充分的表示一段時間內多數人的平均成本,僅能作為參考依據。

K線與均線的相對位置、均線的走勢等,均能幫助投資人判斷市場行情,不過如K線一樣僅為一種判斷方式,仍然需要多方了解其他指標

移動平均是一個在股市、匯市重要的概念,這項指標把「時間」這個維度拉到價格上,透過不同週期的均線,掌握不同時期投資人的平均成本,並作為判斷價格未來方向的指標!

均線其實就是簡單的移動平均的概念,但也因此延伸出許多配合的理論和綜合的判斷依據導致剛接觸時會覺得有點複雜。但單就均線的邏輯其實很簡單的!先弄懂均線的原理後再了解衍生的指標就會較容易

注意:均線交叉只是一個市場可能改變的訊號,並非一定會發生,請投資人還是必須做好資金管理的配置。