文章內容

要做好外匯交易,選擇交易商是第一步功課,所以您有必要瞭解關於交易平台分類的知識。

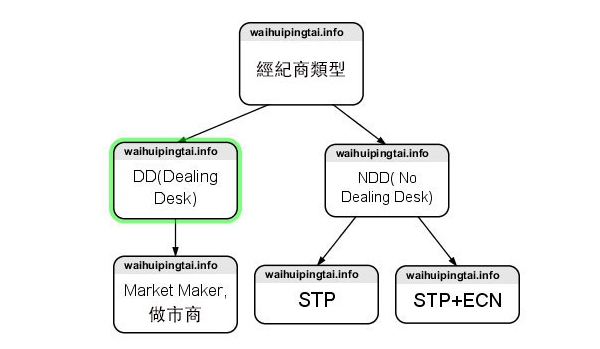

外匯保證金的交易商分類:

- 有處理平台模式 Dealing Desk, 簡稱 DD

有處理平台模式 DD 的外匯交易平台又叫做「市商 Market Maker,簡稱MM」

- 無處理平台模式 No Dealing Desk,簡稱 NDD

無處理平台模式 NDD 的外匯交易平台又可以分為「STP、ECN」

Straight Through Processing,直通式處理系統,簡稱 STP

Electronic Communications Network,電子通訊網絡模式,簡稱 ECN

零售外匯做市商 (DD-Dealing Desk / MM-Market Maker)

(有交易員平台)

DD 類的外匯交易商,又稱MM,及做市商,通常有一個交易員後台或處理後台 (Dealing Desk) 用來處理訂單,點差固定。外匯做市商是零售外匯市場的主流方式,因為個人交易者的交易規模通常比較小。

DD 或做市商通過點差來盈利,並在需要的時候與客戶持相反的方向交易。交易商本身就是做市商,做市商,也就是為客戶「做市」,「製造市場」,在一定條件下,交易者想買進的時候,做市商賣出給該交易者,當交易者想賣出的時候,做市商將其買入。交易者看到買入賣出價與銀行同業交易市場實際價格市不一樣的,為了完成交易者個訂單,做市商在需要的時候有機會反向交易以控制價格。因為零售外匯市場的競爭非常激烈,做市商提供的價格,非常接近銀行同業市場 ( Interbank Market ) 的價格。

外匯零售做市商讓小投資者也能參與到外匯交易市場中

個人投資者面對單一的對家進行詢價和交易,報價的公正性依賴於交易商的誠信。交易商本身就是做市商,他們一般先會總和過濾銀行或ECN的價格,然後加上自己的利潤再報價給客戶,因此客戶實際上是在與作市商做交易(在ECN上是與匿名的真實交易者進行交易)。客戶看到及交易的並不是市場的真實價格,並且交易的執行價格由外匯做市商決定,所以成交價格常常有利於做市商也就不足為奇了。客戶的單子進入做市商的系統後,首先進行多頭頭寸和空頭頭寸之間的內部對沖,然後將餘下的淨頭寸拿到他們所依附的銀行或者ECN上對沖,也可以部分對沖或者乾脆不對沖,這就不對沖的單子就屬於對賭的範疇。

假設你想從DD類的外匯經紀商那買進一定數量的 EUR/USD,為了完成訂單,經紀商首先會從其客戶的訂單中尋找相同的數量賣出 EUR/USD 的訂單,或將你的訂單直接交流性提供商,這樣交際商就降低了風險,因為他們不用採取與你相反的方向交易,可以通過點差賺取利潤。不過,如果沒有可以與你的訂單匹配的相反方向的訂單,他們就要以相反方向與你進行交易。

MM模式是對賭?

現在介紹一下什麼是對賭,對賭就是這些做市商們不把所有的淨頭寸拿到ECN或銀行去對沖。比如,某家外匯交易商收到客戶1000手(外匯交易單位,通常是指10萬單位基本貨幣)買入歐元/美元的指令和800手賣出歐元/美元的指令,那麼內部對沖後餘下200手歐元/美元的淨多頭頭寸,但是該公司願意承擔了這部分頭寸的市場波動風險,並沒有把這200手歐元/美元淨多頭頭寸放到銀行或ECN上做交易,這就叫做和客戶「對賭」。在美國相關法律法規中並沒有硬性規定如何對衝風險,這完全取決於交易商自己的風險控制策略。如果客戶的單子能及時完全對沖掉,那麼做市商幾乎不用承擔額外的市場風險,獲得的收益比較穩定。但是現實中做市商一般或多或少的會進行對賭,這加大了其本身的風險。這種對沖/對賭模式的存在,意味著在某些特定時段(比如美國重大數據公佈的時候,或者市場價格劇烈波動的時候),您可能經常性的無法連接到交易商的交易系統上進行有效迅速的交易,因為此時交易商很難在有限成本區間內及時地把市場風險轉嫁出去,所以乾脆限制客戶下單或者採用一些其它的方式,隨後卻把問題歸咎於網絡故障或其他原因。這種特定時段經常出現單子無法成交的現象在國內銀行外匯實盤交易中也是普遍存在的。

另外,一些MM模式的交易商還會把客戶進行分類,客戶可能分為兩類,盈利能力強的客戶被單獨劃分出來,進入慢速模式,此類客戶面臨著滑點、訂單難以成交 (反覆詢價)等多重障礙,但是交易商總是會很謹慎的操作以不讓客戶有所察覺。而盈利能力差的客戶被歸入自動執行模式,因為從平均數上看,這些客戶最終是虧損的,所以這些客戶的單子不用理會,讓他們自己開開平平的折騰,最終淨值就會變成零,而錢自然就全進了做市商的口袋。做市商和這些盈利能力差的客戶對賭交易,當然勝算很大。至於透明性,只能取決於這些做市商公司的內部政策。

做市商的優勢是開戶門檻低,槓桿大,使得很多初學者和小資金的投資者得以參與外匯交易。所以客觀的講,做市商的存在是歷史的必然,有其價值和市場需求。正是做市商推進了外匯零售交易市場迅速發展,對於新手和小資金的投資者,選擇一個信譽良好的做市商開戶炒匯,是理智的。

No Dealing Desk

(無交易員平台)

ECN 和 STP 均類屬NDD無交易員平台模式。採用無交易員平台的交易商依靠收取交易佣金或者通過加大點差來賺取利潤。無交易員平台的交易商可能屬於STP類型,也可能屬於ECN+STP類型。例如 FXCM福匯、ATFX 就是STP類型的無交易員平台模式。

NDD無交易員平台具有透明、報價好和快速成交的優勢。透明性意味著客戶可以進入真實的外匯市場,客戶訂單直接輸送至銀行間市場,自動執行。無交易員的報價通常較低,並且成交迅速。

ECN 電子交易網絡 模式

即Electronic Communications Network,電子通訊網絡, ECN外匯交易平台允許客戶與其他客戶交互交易,客戶的訂單是可以與市場上其他參與者的訂單交互的,也就是客戶的訂單是可以與市場上其他參與者的訂單配對。ECN外匯交易平台為各參與者提供一個市場,在這市場裡,各參與者(銀行、零售外匯交易者、對沖基金、經紀商等)通過把各自已具有競爭性買進或賣出的報價發送到ECN系統中,相互之間成為對家做交易。所有交易的訂單實時的會有相反操作方向的一方與之匹配。

坊間不時將STP模式和ECN模式搞亂,誤以為STP外匯交易平台是ECN外匯交易平台。真正的ECN交易平台,經紀商必然會在一個數據窗口裡展示市場深度DOM(Depth Of Market),市場深度可以讓客戶看到哪裡其他參與者的買進或賣出訂單,在ECN外匯交易平台上,交易者是可以知道哪裡有流動性,以執行訂單,非常透明。客戶也可以在這個數據窗口裡看到自已的訂單大小,並允許其他客戶點擊這個訂單。ECN交易平台,總是會收較多的佣金,因為ECN平台的特點導致很難在點差上加價,所以只有用佣金做為補償。

ECN經紀商通過接受佣金盈利

一般實行的ECN模式的經紀商,總是會糾正固定的買賣佣金,因為ECN的一大特色是接近零的點差,經紀商不會擴容。 點差來獲利,或者替換為某些佣金,這也是他們唯一的收入來源。

STP 直通式處理系統 模式

無處理後台 ( NDD, no dealing desk ) 平台 = STP 平台

通過直通式處理系統 (straight through processing system – STP),STP類的外匯交易平台,客戶的訂單被直接發送至其流動性提供商(銀行或其他經紀商),這些流動性提供商能夠在直接在銀行間外匯交易市場中進行交易。有的STP類的經紀商只有一個流通量提供者,有的則有數個。每個流動性提供商報出的買入/賣出價是不同的。交易商會從中選擇出最佳價格。流動性提供商數量越多,那麼流通性就越好,那麼訂單的完成就越順利。STP平台的交易者,可以看到實時的市場價格,並立即將訂單執行,沒有處理平台在其中干預。

STP + DMA

DMA ( Direct Market Access 直接市場准入)外匯平台上,交易者可以直接接觸到外匯交易實際市場,這樣交易者就可以和流動性提供商 (銀行、其他經紀商和做市商等) 一起交易。

普通STP經紀商:交易者的訂單先在內部以即時執行的方式執行,然後通過其流動性提供商來對沖這些訂單。因為經紀商期望在對沖過程中獲得利潤,如果交易者下訂單時,經紀商找不到帶來利潤的對沖機會,那麼就有可能重新報價。交易者看到的價格要比經紀商從流動性提供商那獲得的最高價格高。

DMA/STP 直接市場准入的 STP經紀商:交易者的訂單被直接傳送至流動性提供商 ( 以固定值略加點 ),執行方式為市價執行,這樣所有訂單會以所有提供的價格中的最好價格完成。DMA 技術保證總有真實可交易的價格,不會有重新報價的情況,交易者能直接看到流動性提供商提供的最好買價與賣價。

STP / DMA 與普通STP經紀商不同之處:

DMA 經紀商有更多流動性提供商。只提供浮動點差,從不提供固定點差,因為來自流動性提供商的買賣價格總是在變化的。DMA交易平台,訂單執行方式始終是市價執行。DMA交易模式的經紀商,歡迎所有交易風格的交易者,不論是超短線或斷線的剝頭皮交易、日間交易還是中長線的波段交易、頭寸交易。

STP / ECN 比較

| STP 交易帳戶 | ECN 交易帳戶 |

| • 大部分為浮動點差 | • 極低浮動點差及收取佣金 |

| • 僅是將交易者與流通量提供者聯繫在一起的紐帶 | • 將交易者與流通量提供者和其他參與者聯繫在一起的紐帶 |

| • 價格來自流動性供應商 | • 價格來自流通量提供者和ECN參與者 • 訂單自動執行,不用重新報價 |

| • 訂單自動執行,不用重新報價 | • 展示市場深度DOM和流動性信息 |

3個關鍵元素

流動性提供

ECN 交易平台將訂單傳至的 ECN 流動資金池,其中有大量在銀行間交易的流動性提供商。

STP 交易平台有自己的內部流動資金池,這個資金池由預訂的一些流動性提供商構成,只有那些與 STP 經紀商簽過約的流動性提供商才會在裡面。這些流動性提供商為來自 STP 交易平台的訂單提供最好的買入、賣出價格。流動性越好,買入、賣出價會更優惠,點差會越低。如果只有一個流動性提供商,那麼流動性提供商之間就沒有價格競爭了,就等於只加了一個中間在裡面進行交易。

點差類型 ( 固定還是浮動? )

固定點差的 STP 平台:不已多個流動性提供商中的最低買入賣出價格為依據調整點差大小,點差始終是固定的。如果該STP經紀商只有一個流動性提供商,這個流動性提供商的角色就是交易者唯一的反方,這種情況下買入、賣出價全由流動性提供商決定。

浮動點差的 STP 平台:流動性提商提供最好的買入、賣出價,STP 經紀商會從一個流動性提供商中選了一個最好的買入價,從另一個流通者納選擇一個最好的買出價,這樣就可以為客戶提供最低的買賣點差,當然經紀商自己會微略加價,這樣STP經紀商才可以盈利。

執行方式 ( 即時執行還是市價執行? )

即時執行:訂單不會直接進到市場,會被經紀商先處理。

市價執行:訂單信息被發送到市場,價格由市場上的流動性提供商決定。提供市價執行的STP經紀商,為客戶提供直接市場進入 DMA ( Direct Market Access )